Neuorientierung auf dem Investmentmarkt zieht sich wie Kaugummi

Neue Chancen bei Repositionierung relevanter Büroobjekte

Angespannte Geldgeber: Temporäres „Stillhalteabkommen“

Frankfurt am Main, 13. September 2023 – In seinem aktuellen Ausblick vor der Expo Real beleuchtet das weltweit tätige Immobilienberatungsunternehmen Avison Young die Aussichten auf den Vermietungs- und Investmentmärkten in Deutschland.

Vermietungsmarkt: Waage wird neu geeicht

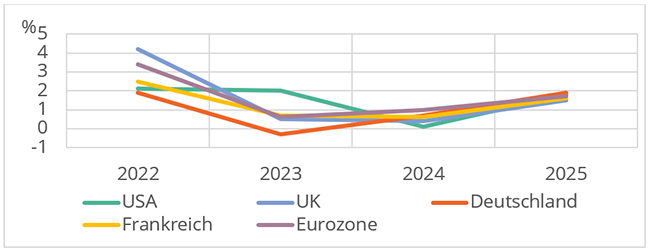

Auf den Bürovermietungsmärkten der Big 5 stützt demnach die noch recht solide Beschäftigtensituation grundsätzlich die Lage. Nicolai Baumann, Country Manager Deutschland bei Avison Young: „Die gesamtwirtschaftlich schwache Entwicklung sowie die reduzierten Erwartungen der Unternehmen zeigen sich bereits in gedämpfter Entscheidungsfreude und Nachfrage der Unternehmen auf dem Büromarkt. Auch in der zweiten Jahreshälfte sehen wir eine verhaltene Nachfrage. Die für 2024 gegenüber dem laufenden Jahr deutlich positiveren Konjunkturprognosen bedeuten bessere Aussichten für den Büroflächenumsatz, denn dieser korreliert eng mit dem Bruttoinlandsprodukt.“

Bruttoinlandsprodukt. Quelle: Oxford Economics, August 2023

Die sich im Wege des vermehrten hybriden Arbeitens verringernden Flächenbedarfe insbesondere großer Unternehmen reduzieren indes peu à peu die Flächennachfrage. Damit einhergehend steigt das Volumen der leergezogenen beziehungsweise zur Untervermietung angebotenen Flächen.

„Viele Mieter versuchen, kürzere Mietlaufzeiten durchzusetzen, da bei ihnen die Verunsicherung hoch ist, wie sich vor dem Hintergrund der schwachen Konjunktur und geopolitischer Verwerfungen ihr Kerngeschäft und ihre Mitarbeitendenzahl entwickeln werden. Weitere Fragenzeichen gesellen sich in Form von ESG-Anforderungen und neuer Arbeits(platz)konzepte – Büro versus remote work hinzu. Bei gleichzeitig hohem Anspruch der Mieter an den Flächenausbau sowie an die Gewährung weiterer Incentives durch den Vermieter rechnen sich für letztere diese kurzen Laufzeiten dann jedoch nicht mehr“, führt Michael Kubik, Leiter Office Leasing bei Avison Young in Deutschland, aus. „Dann müssen Mieter ihre Ansprüche zurückschrauben, es sei denn, das Objekt ist aus Vermietersicht ansonsten leerstandsgefährdet. Je nach wahrgenommener ‘Gefährdungslage' wird es künftig öfter ein Kräftemessen zwischen Vermieter und Mieter geben.“

Während viele, gerade große Nutzer ihre Büroflächen quantitativ reduzieren, gibt es nach wie vor zahlreiche Mieter, die ihr Büro vergrößern wollen, entweder durch Erweiterung ihrer bestehenden Mietflächen, oder im Wege einer Neuanmietung – dabei sogar oft einhergehend mit einem „Upgrade“ bei Lage und Objekt. Die Hauptmotivation bei dieser „flight-to-quality“-Strategie ist es, den Mitarbeitenden eine ansprechende Arbeitsumgebung bieten zu können, denn das ist für viele ein Kriterium bei der Wahl des Arbeitgebers. Für viele Arbeitgeber stellt der Fachkräftemangel das größte Geschäftsrisiko dar, weshalb auch Unternehmen aus solchen Branchen verstärkt ihren Weg in die CBDs finden, die früher nicht zu den klassischen Nachfragern in diesen Lagen zählten, wie etwa Tech-Firmen.

Baumann: „Insgesamt erwarten wir für alle Bürohochburgen einen im Trend rückläufigen Bedarf an Büroflächen. Hier ergeben sich Chancen in der Repositionierung relevanter Objekte – darunter sind beileibe nicht nur solche, die im gegenwärtigen Zustand nicht mehr marktgängig sind; einige Eigentümer planen, selbst gut vermietete Immobilien zu optimieren, etwa hinsichtlich ihres Energieverbrauchs, ihrer Flächeneffizienz, oder der konsequenteren Ausrichtung an Wohlbefinden und Produktivität der Mieter. Hier lässt sich aktiv Wertschöpfung betreiben.“

Demgegenüber kämpfen Objekte in schwach nachgefragten Lagen und mit nicht mehr marktgängigen Gebäudemerkmalen mit leerstehenden Flächen, die wie Blei im Regal liegen, und selbst mit einer aufwändigen Sanierung oder Repositionierung wirtschaftlich nicht mehr zurück in den Markt finden würden. Um Stranded Assets zu vermeiden, bietet sich oftmals die Umwandlung in Wohnungen an.

Die Waage schlägt also nicht nur in Richtung „quantitativ weniger Bürofläche, dafür qualitativ hochwertiger“ aus, sondern sie wird gänzlich neu justiert: Ein nicht unerheblicher Teil des Bürobestandes wird erst gar nicht mehr in der Waagschale landen, wenn Flächennutzer künftig Objekte zur Anmietung oder für die Eigennutzung prüfen.

Investmentmarkt: Wie Kaugummi

Auf dem Investmentmarkt gestaltet sich die Preisadjustierung nach wie vor zäh und langwierig, Käufer und Verkäufer finden noch nicht zusammen. Im Verlauf des zweiten Quartals 2023 sind die Spitzenrenditen für Top-Immobilien in Top-Lagen in den fünf deutschen Immobilienhochburgen um durchschnittlich rund 40 Basispunkte auf rund 3,90 Prozent geklettert. Bis zum Ende des Jahres werden sie mit voraussichtlich 4,50 Prozent auf einem Niveau liegen, auf dem Ende 2019 noch Produkte mit deutlichen Schwächen bei Objekt und Lage gehandelt wurden.

Jochen Völckers, Leiter Capital Markets Deutschland bei Avison Young: „Es gibt weiterhin kaum großvolumige Deals – auch, weil es in diesem Segment seit mehreren Quartalen kaum noch Finanzierungsgeber gibt. Wir gehen zwar davon aus, dass die Transaktionsaktivitäten in Richtung Jahresende zunehmen werden – eine echte Dynamik mit wieder deutlicher steigenden Deal-Zahlen und Investmentvolumina wird sich voraussichtlich jedoch erst danach entwickeln. Die Neuorientierung ist weiter im Gange, aber sie zieht sich in die Länge wie Kaugummi.“

In den nächsten Quartalen müssen mehr und mehr Anschlussfinanzierungen zu teureren Konditionen abgeschlossen werden, und dabei werden mehr Sicherheiten verlangt aufgrund reduzierter Immobilienwerte. Eine Erhöhung der Sicherheiten bedeutet oft einen Eigenkapitalnachschuss, der vielfach nicht leistbar ist. „Wenn keine weiteren Mittelgeber gefunden werden, wird es in vielen Fällen zu Verkäufen kommen. Zunehmende Verkaufsfälle können – positiv betrachtet – für ein wenig mehr Transparenz und Preis-Evidenz führen“, so Völckers. Es sind auch bereits einige Produkte auf dem Markt – auf der einen Seite mit dem Zweck, liquide Mittel zu generieren. Bisher wurden oft eher „gute“ Objekte verkauft, die tatsächlich nur mit minimalem Abschlag zur letzten Bewertung verkauft werden konnten. Falls sich das ändert, könnten einige Verkäufer, aber auch Finanzierer unter Druck geraten. Darüber hinaus kommt es bei immer mehr Projektentwicklern bzw. Projektgesellschaften zu Insolvenzen – auch hier kommt Produkt auf den Markt. Auch die Notwendigkeit bei Immobilienfonds, durch Immobilienverkäufe Cash für Anteilsrückgaben generieren müssen, könnte Verkäufe auslösen.

Eigentümer, denen absehbar ein Immobilienverkauf „droht“, etwa um Eigenkapital freizusetzen, die aber noch an alten „Wertvorstellungen“ hängen, laufen auf den meisten Märkten weiter sinkenden Immobilienpreisen entgegen. Auch wenn bei den meisten in den nächsten Jahren fällig werdenden Finanzierungen höhere Anschlussfinanzierungskosten drohen, liegen bei vielen die Immobilienwerte immer noch über, beziehungsweise die LTVs unter den Einstandswerten. Gleichwohl sollten insbesondere die Cash-Flow-Renditen über den Finanzierungszinsen liegen.

Angespannte Geldgeber: Temporäres Stillhalteabkommen

Bei Kunden, die in Zahlungsschwierigkeiten geraten, suchen Banken derzeit noch aktiv und kooperativ eine Lösung, und setzen beispielsweise für eine Zeit lang die Tilgung aus. Christian Ströder, Director Market Intelligence bei Avison Young in Deutschland: „Sie ‘halten also noch still‘. Im Gegensatz zur globalen Finanzkrise 2008/2009 sind sie zudem deutlich besser kapitalisiert. Der Fokus liegt auf dem gemeinsamen Durchstehen der Situation mit dem Kunden. Denn letztlich wollen sie gar nicht, dass Kreditnehmer ihnen die ‘Schlüssel abgeben‘, unter anderem, da sie oft keine ausreichenden Ressourcen haben, sich all den dann einsetzenden rechtlichen, steuerlichen, markt- und objektbezogenen Themen zu widmen. Viele Banken betreiben daher derzeit intensives ‘Housekeeping‘, sie analysieren intensiv ihre laufenden Engagements und sondieren einen Plan B für den Fall, dass bei Beteiligungen ein Stillhalten nicht länger möglich ist.“

Das Neugeschäft betreffend, sind Banken, die auf dem deutschen Markt das absolute Gros der gewerblichen Immobilienfinanzierer stellen, indes extrem wählerisch geworden und stehen weiter auf der Finanzierungsbremse. Sie wollen im Grunde nur „grüne Immobilien“ finanzieren – diese müssen nicht bereits jetzt ein Green Building Zertifikat oder wenigstens „grüne“ Kriterien erfüllen; doch dies muss zumindest perspektivisch realisierbar sowie mit entsprechend detaillierter Dokumentation und konkretem Umsetzungsplan belegt sein. Auch hier bauen sich gewaltige Möglichkeiten für aktives Asset Management auf.

Alternative Anlagen: Unvergleichlich

Mit den gestiegenen Zinsen haben Investoren wieder mehr Anlagealternativen neben Immobilien, beispielsweise aufgrund höherer Anleiherenditen. Die Investitionsaktivitäten in Immobilien sind aktuell auch deswegen so reduziert, da viele Käufer als Referenz eines „risikolosen Zinses“ die zehnjährige Bundesanleihe heranziehen, auch wenn Immobilien- und Anleiherenditen nicht unmittelbar vergleichbar sind. Rentierten diese „Bunds“ Ende 2021 noch im negativen Bereich, pendeln sie seit Wochen um die 2,5 % (nominal). Trotz ebenfalls gestiegener Immobilienrenditen war der Renditeabstand* von damals knapp 300 Basispunkten dann zum Jahresende 2022 auf weniger als 80 Basispunkte zusammengeschrumpft, und lag zum Ende des zweiten Quartals 2023 bei rund 150 Basispunkten.

Researcher Ströder führt abschließend aus: „In der aktuell von Unsicherheiten geprägten Marktsituation muss das Delta massiv größer sein; gleichzeitig muss bei dem avisierten Immobilienanlageprodukt alles passen, bis hin zur Mieterstruktur und -bonität. Mit erwartet weiter steigenden Immobilienrenditen und gleichzeitig leicht sinkenden Staatsanleiherenditen weitet sich der Renditeabstand wieder aus, und dürfte bereits Ende 2023 bei rund 200 Basispunkten liegen. Damit werden Immobilieninvestments wieder attraktiver. Allerdings braucht es zunächst noch eine Reihe weiterer Verbesserungen und Klarheit bezüglich einiger Rahmenbedingungen, wie etwa dem Zinspfad der EZB, damit wieder mehr Aktivität in den Markt zurückkehrt.“

*Hier als Mittelwert der Nettoanfangs-Spitzenrenditen der fünf Bürohochburgen Berlin, Hamburg, Düsseldorf, Frankfurt und München gegenüber der 10-jährigen Bundesanleihe

Über Avison Young

Avison Young ist ein globales Immobilienberatungsunternehmen und schafft wirtschaftliche, soziale und ökologische Werte. Als eigentümergeführtes Unternehmen sind wir ein starker Partner und investieren in den Erfolg unserer Kunden. Bei Avison Young verbinden wir lokale mit globaler Expertise und setzen intelligente Plattform-Technologien ein, mit denen wir unseren Auftraggebern entscheidende Know-how-Vorteile bieten und neue Wege aufzeigen, das gesamte Potenzial von Immobilien auszuschöpfen. Gemeinsam mit unseren Kunden entwickeln wir Konzepte für ein gesundes und produktives Arbeitsumfeld und für Orte der Begegnung, die sich positiv auf die Wirtschaft, Umwelt und Gesellschaft auswirken.

Kontakt Medien Avison Young

ROZOK GmbH

Martina Rozok

M: +49 170 23 55 988

E: [email protected]